Исследование сегмента «Недвижимость»: анализ случившегося и дальнейший план

Индустрия недвижимости в 2022 пережила не самые лёгкие времена, именно об этом говорили на большой митапе по сегменту от ArrowMedia и Digital Club. Мы проанализировали, каким был ушедший год для сегмента и что происходит на рынке сейчас. А также определили главные тренды развития и направления роста.

О результатах исследования рассказывает Ксения Пономарёва, коммерческий директор ArrowMedia.

Основные вызовы отрасли

Интерес к покупке квартир в России в целом снизился на 13% за 2022 год. Больше всего падение затронуло центральный регион — 17%, в том числе Москву и МО — 24%, а также Санкт-Петербург и область — 15%. Уровень заинтересованности пользователей к покупке квартиры онлайн также снизился. Общее число запросов в категории уменьшилось на 33% относительно 2021 года. При этом просадка затронула абсолютно все классы ЖК, а больше всего пострадал бизнес-класс: интерес упал на 30%.

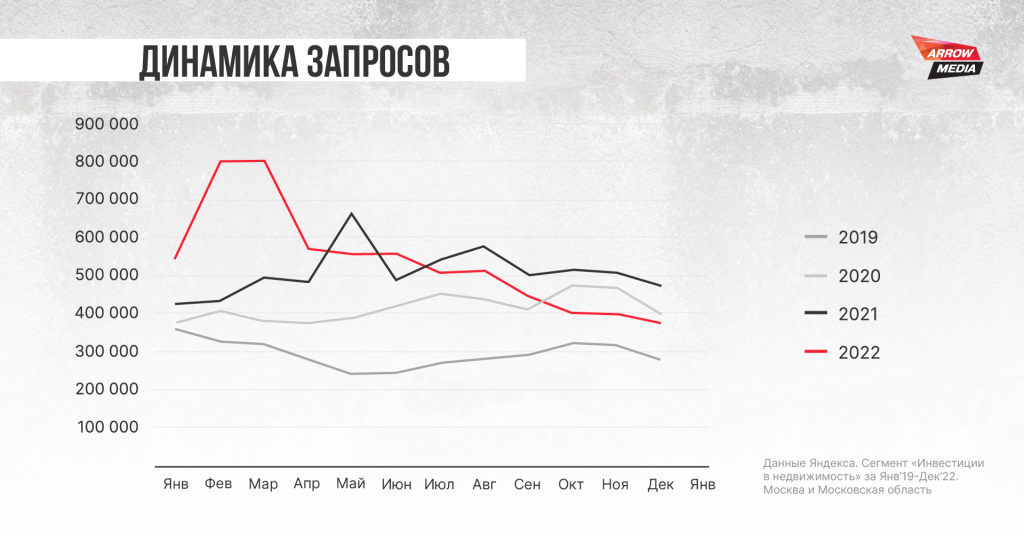

Количество запросов в категории «Ипотека» резко возросло в конце февраля и марте, и это был пик рынка 2022 года. Дальше под давлением сразу ряда факторов: повышение ставок по ипотеке, отъезд в другие страны, вступившие в силу санкции, повсеместные сокращения сотрудников, — интерес заметно просел, и с апреля мы наблюдаем продолжающийся спад.

При этом за 2022 год общее количество запросов в категории «Ипотека» возросло на 6% относительно 2021.

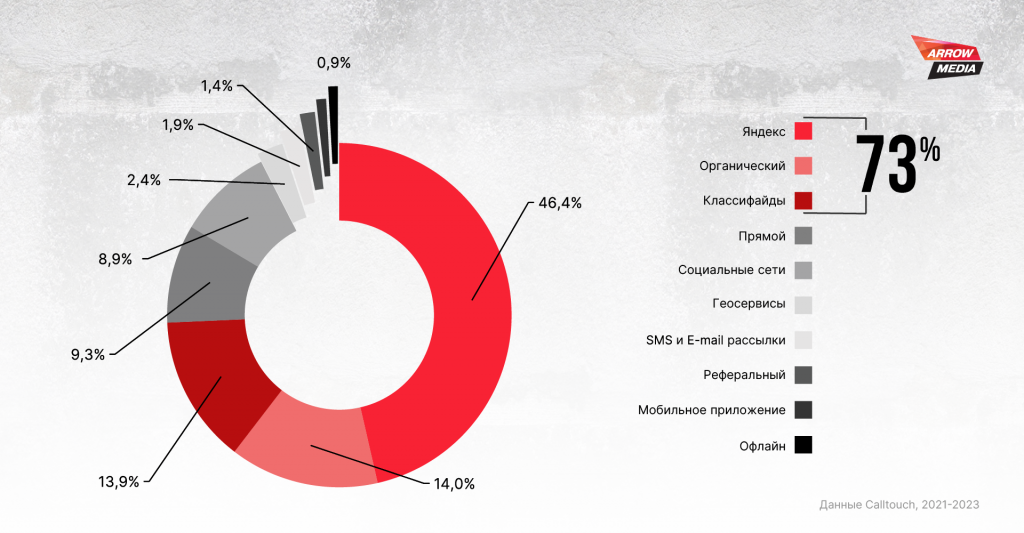

Из-за нестабильности рынка инвестиции в недвижимость потеряли свою актуальность и число запросов в категории снизилось на 8%. Желающих вкладываться в строительство на этапе старта продаж стало значительно меньше: около половины покупателей готовы приобрести квартиру в новостройке только тогда, когда дом сдан или почти сдан. Что касается каналов обращений, подавляющее большинство (73%) всех заявок приходится на Яндекс, органический трафик и классифайды.

При этом доля Яндекса в общем сплите составляет 46,4%. Расходы в контекстной рекламе выросли в 2 раза, СРС — на 70%, а ожидаемая медиаинфляция по прогнозу на 2023 год составит порядка 25%.

Анализ трафика

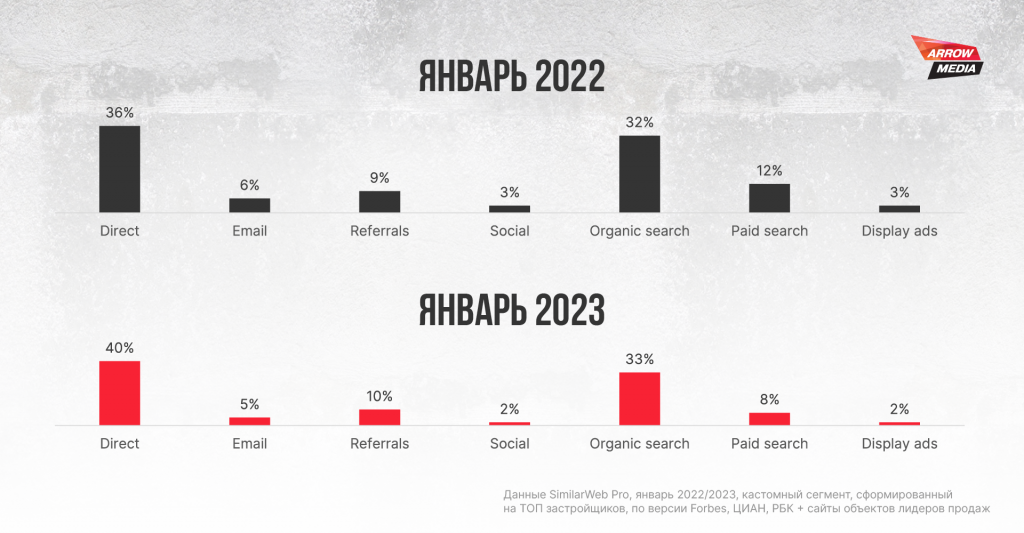

По данным SimilarWeb Pro, общий прирост трафика за 2022 год равен 14,45%, что не коррелирует с общим снижением уровня интереса на 13%, а также отключением и блокировкой ряда каналов. Наблюдается рост бесплатных источников (direct, organic) и рост реферального трафика. И как мы выяснили на нашем нетворкинг-митапе, посвящённом недвижимости, аналогичные данные у большинства представителей сегмента.

В структуре платного трафика усилилась роль медийной рекламы, а также Яндекс Директа, в котором растёт как количество рекламодателей, так и инвестиций. Трафик из запрещённых соцсетей сместился на ВКонтакте и myTarget.

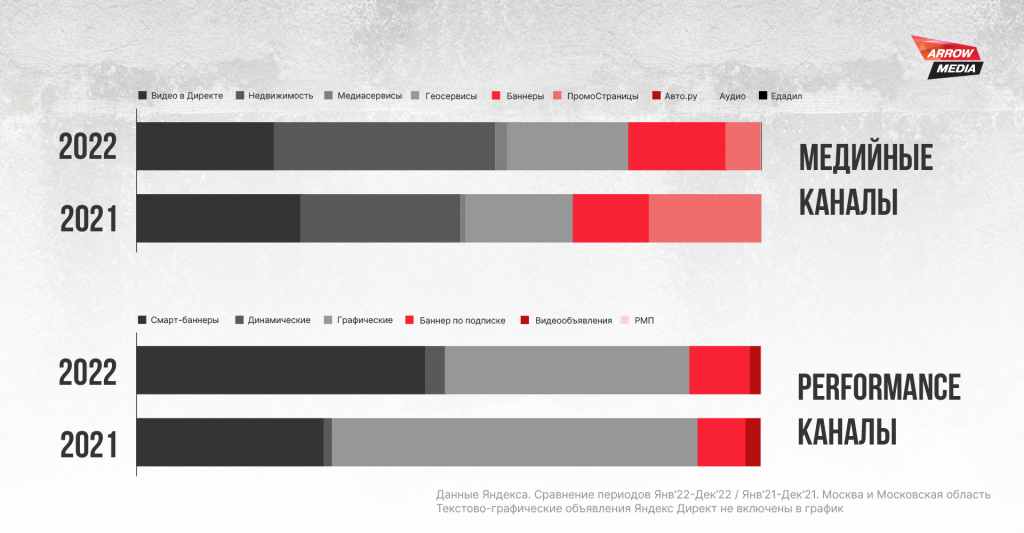

Распределение бюджетов по медийным и performance-каналам

В медиа увеличилась доля размещений в Яндекс Недвижимость, медийных баннерах и в геосервисах. В performance-инструментах значительно выросла доля смарт-баннеров, а также объём закупки на Главной и динамических баннеров.

Портрет целевой аудитории застройщика

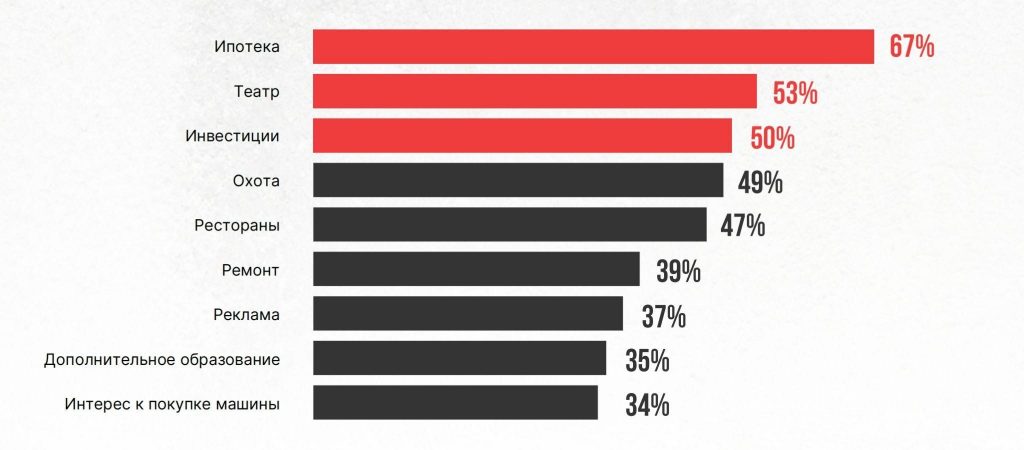

Большую часть аудитории составляют женщины (20%) в возрасте 35-44 и мужчины (19%) в возрасте 25-34. 85% состоят в браке и 70% имеют детей.

Помимо недвижимости целевая аудитория интересуется ипотекой (67%), театром (53%) и инвестициями (50%).

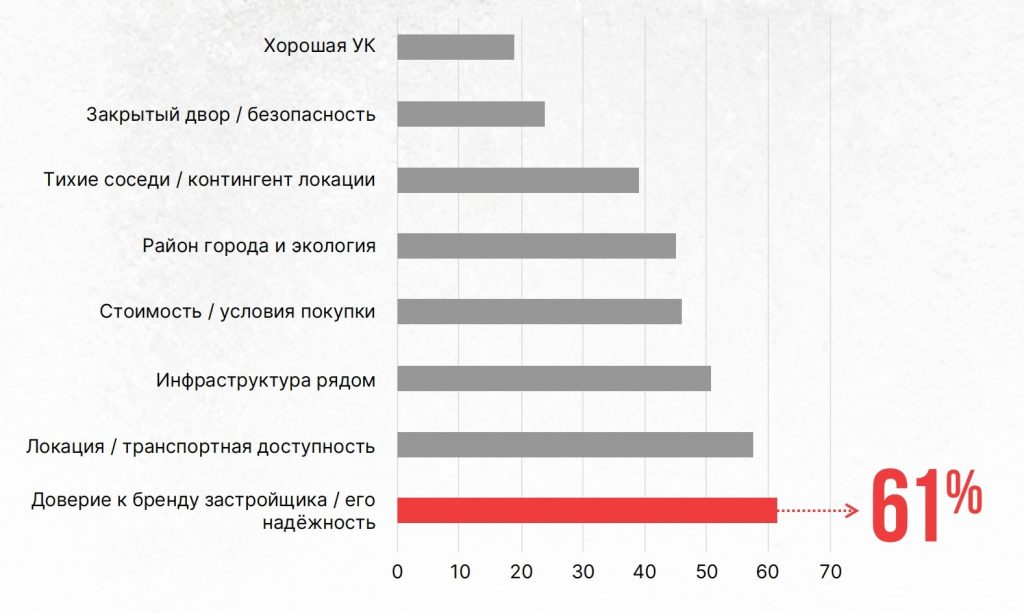

Для большинства покупателей (61%) важна надёжность бренда застройщика и доверие к нему. А также на фоне снижения реальных доходов населения ключевыми УТП для девелопера становятся финансовые условия сделки.

Динамика обращений и продаж

Общее количество обращений снизилось на 10-15%. Во всех классах активность по дням недели одинакова — рабочие дни в рабочее время. В структуре платного трафика усилилась роль Яндекс Директа, лидогенераторов и тематических медиа. Среди классифайдов основными площадками можно считать ЦИАН и Яндекс Недвижимость.

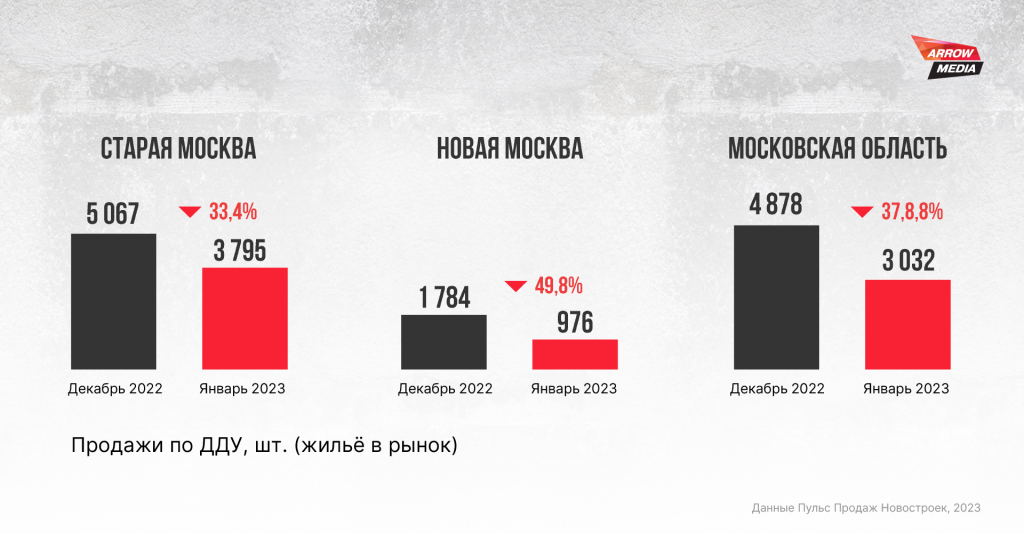

Декабрь 2022 для многих участников рынка стал хорошим месяцем с точки зрения продаж, но уже в январе 2023 мы снова видим отрицательную динамику: как в новой, так и в старой Москве продажи по ДДУ снизились более чем на 30%.

В старой Москве падение затронуло все классы ЖК: эконом — на 30%, комфорт — на 33%, бизнес — на 20%.

В новой Москве за первый месяц 2023 продажи по классам упали ещё значительнее — комфорт на 30%, бизнес — на 80%. Средняя цена по всем снизилась на 1-2%.

В Московской области показатель сократился: в эконом — на 49%, комфорт — на 30%, бизнес — на 32%. Цена продажи ДДУ по эконом-классу не изменилась, в комфорте выросла на 3%, в бизнесе упала на 1%.

В этом году рынок новостроек по-прежнему будет зависеть от геополитических факторов. Поэтому нам остаётся ждать восстановления интереса и искать новые варианты продвижения, которые будут включать в себя микс из социальных сетей, создания специальных условий и реального опыта покупки.

Полную версию исследования можно сначала изучить, а потом и скачать здесь.